여러가지 금리의 의미를 알고 나면 경제가 이해되고 현명한 경제 생활에도 도움이 됩니다. 만약 남들 보다 좀 더 깊은 금리 지식을 갖고자 한다면 금리 스프레드란 무엇인지를 이해해야 합니다.

스프레드(spread)는, ‘펼치다’, ‘퍼뜨리다’란 뜻도 있지만 금리 스프레드에서의 ‘스프레드’는 ‘차이’란 뜻입니다. 그러니까 금리 스프레드는 금리 차이라고 보면 되겠습니다.

다양한 금리가 있으니 금리 스프레드도 여러가지가 있겠지만, 중요한 것은 신용 스프레드와 장·단기 스프레드입니다. 글로벌화된 경제를 생각하면 세계 금융 시장에도 눈을 돌려야 하니 테드(TED) 스프레드까지해서 3가지 금리 스프레드 정도는 알고 있어야 되겠습니다. 그럼 각각에 대해 뜻과 의미를 알아 보겠습니다.

신용 스프레드

3년 만기 회사채 금리와 3년 만기 국고채 금리의 차이가 신용 스프레드입니다.

일반적으로 회사채 금리가 국고채 금리 보다 높죠. 높은 이유는 무엇일까요? 아무래도 국가에서 보증하는 국고채 보다 회사채는 신용 위험이 있기 때문입니다. 그래서 붙은 이름입니다. ‘신용’ 스프레드.

신용 스프레드는 현재의 경기를 반영하는데요, 만약 회사채 금리가 급하게 상승하여 국고채 금리와의 차이(스프레드) 즉, 신용 스프레드가 커진다면, 경기 상황이 좋지 않음을 의미합니다.

경기가 불안정할 때 국고채 금리는 회사채 금리에 비해 완만하게 변하겠지만, 회사채 금리는 경기 불안으로 신용 위험이 커지니 급하게 변합니다.

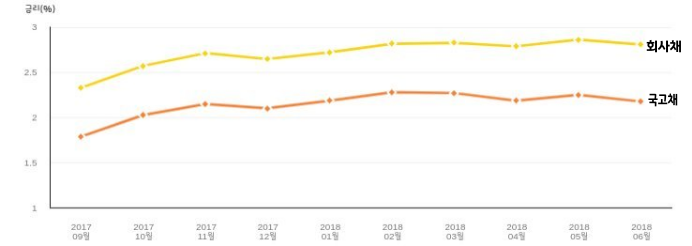

경기가 안정적일 때의 신용스프레드

아래 그래프를 보시면 3년 만기 회사채 금리와 국고채 금리의 차이가 일정하게 변화되고 있습니다. 즉, 신용 스프레드가 안정적이라는 이야기 인데요, 신용 스프레드가 안정적이라고 해서 경기가 좋다라고까지는 말할 수 없지만, 큰 경제적 불안 사항은 없다는 것을 보여 줍니다.

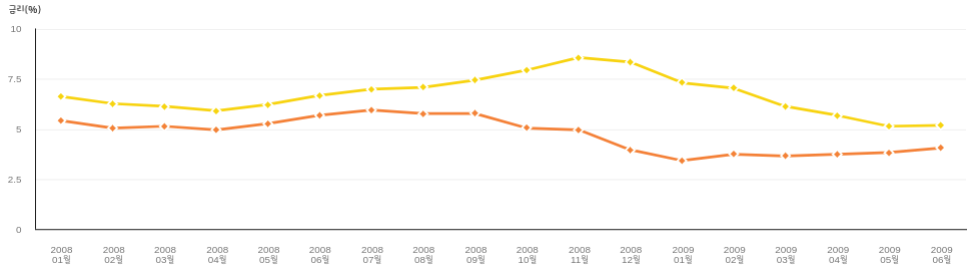

경기가 불안할 때의 신용 스프레드

아래 그래프는 2008년부터 2009년 6월까지의 3년 만기 국고채와 회사채 금리를 보여 주고 있습니다. 2008년 세계 금융 위기를 겪은 시기가 포함되어 있습니다.

2008년 하반기부터 2009년 초반까지 회사채 금리와 국고채 금리 차이 즉, 신용스프레드가 확장 되었다는 사실을 확인할 수 있습니다.

이처럼 신용 스프레드는 경기가 안정적일때는 일정한 모습을 보이다가 경기가 좋지 않을 때는 확대되는 모습을 보입니다. 신용 스프레드가 커졌다면 경기가 좋지 않을 가능성이 높다는 말입니다.

신용 스프레드 확인하는 법

신용 스프레드는 한국은행 경제통계 시스템 등 여러 곳에서 확인할 수 있지만, 신용 스프레드 추이를 보려면 e-나라지표 시장금리 추이 페이지에서 확인 하는 것이 제일 편리합니다.

해당 페이지에서는 3년, 5년, 10년 국고채 금리와 3년 회사채 금리 그리고 91물 CD 금리, 콜금리, 기준금리를 함께 제공하는데요, 엑셀 파일로 다운 받을 수 있기 때문에 다운 받은 후 3년 국고채와 3년 회사채 칼럼을 비교하여 신용 스프레드를 계산하면 되겠습니다.

장·단기 스프레드

장·단기 스프레드는 장기 금리와 단기 금리의 차이를 보겠다는 것입니다. 주로 3년 만기 국고채와 10년 만기 국고채 금리의 차이를 봅니다.

장·단기 스프레드는 현재의 경기 상황을 반영하기도 하지만, 앞으로의 경기를 예측하는데에도 쓰입니다.

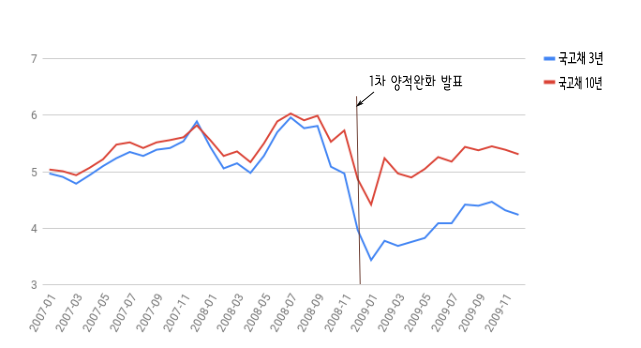

아래 그래프는 2007년에서 2009년 까지의 장·단기 스프레드입니다. 2017년 12월에는 심지어 3년 만기 국고채 금리가 10년 만기 장기 국고채 금리를 초과하는 장·단기 금리 역전 현상이 벌어졌던 것을 확인할 수 있습니다.

이 일이 있은 후 약 9개월 후 미국 리먼부라더스사가 파산하며 글로벌 금융위기가 심화되어 갔죠.

장·단기 스프레드와 신용 스프레드의 움직임 차이

바로 위의 그래프에서 장·단기 스프레드가 어느정도 안정적인 모습을 찾기 시작하는 시점은 미국 연준의 1차 양적완화 발표 주변입니다. 이후 장기 국고채 금리와 단기 국고채 금리의 차이가 넓혀 지고 안정적인 모습을 보이죠.

원래 장기 국고채 금리는 단기 국고채 금리보다 높아야 정상입니다. 오래 동안 돈을 빌려 주면 금리도 높아야 정상이니까요.

이처럼 장·단기 스프레드는 경기가 안정되면 확대되고 경기가 불안하면 축소 되는 경향이 있습니다.

신용 스프레드는 이와 반대죠. 경기가 불안할 때 신용 스프레드는 축소됩니다.

테드(TED) 스프레드

3개월 만기 영국 리보(LIBOR, ‘라이보’라고도 읽습니다.) 금리와 3개월 만기 미국 국채 금리의 차이가 바로 TED 스프레드 입니다. 세계 금융 시장 상황을 반영하죠.

리보 금리는 영국 소재 20개 은행의 차입 금리로, 런던 금융시장은 세계 금융시장을 대표하죠. 이를 미국 국채와 비교하기 때문에 테드 스프레드는 일종의 신용 스프레드라고도 할 수 있습니다.

테드 스프레드의 의미는 아래와 같이 이해할 수 있습니다.

경기가 불안해지면 어디다 투자하겠습니까? 보통은 안전자산에 투자하는 것이 일반적입니다. 미국 국채는 대표적인 안전자산이죠. 미국 국채에 대한 투자가 늘어난다면 미국 국채 가격은 오를 것이고 미국 국채 금리는 떨어질 것입니다. (채권 가격과 금리의 관계는 채권가격과 이자율의 관계 참고)

상대적으로 리보 금리는 올라갈 것입니다. 이렇게 되면 테드 스프레드는 커집니다. 아래 이미지에서 볼 수 있는 것처럼 평소에는 1% 포인트 미만으로 차이가 나던 것이 2008년 금융위기 당시 4% 포인트를 넘게 테드 스프레드가 치솟는 것을 확인할 수 있습니다.

테드 스프레드는 이곳에서 확인할 수 있습니다.

지금까지 경제 상황에 대한 이해를 높여 주는 세 가지 금리 스프레드에 대해 알아보았습니다.

세계 금융 시장에 대한 이해를 위해 테드 스프레드 정도는 알고 있는 것이 좋습니다. 또한 신용 스프레드와 장·단기 스프레드의 뜻과 의미를 이해하면 관련 경제 기사가 익숙해지고 더 나아가서 자신만의 경기 전망을 할 수도 있을 것이라 생각됩니다.

“꼭 알아야 할 3가지 금리 스프레드-신용, 장·단기, 테드 스프레드”에 대한 1개의 생각

댓글은 닫혔습니다.