구매력 평가(설)는 Purchaing Power Parity를 번역한 것입니다. 여기서 parity는 동등성을 의미합니다. 같다는 의미죠. 두 나라 사이의 환율은 두 나라 화폐의 구매력을 동등하게 만들어 주는 수준으로 결정된다는 이론입니다.

‘구매력 동등성 이론’이나 ‘구매력 등가설’로 번역되었으면 더 좋았지 않았을까 하는 생각이 들지만, 어쨌든 이미 오래 동안 구매력 평가란 이름으로 사용되고 있습니다.

구매력 평가란?

환율 결정에 관한 이론입니다. (명목)환율이 어떻게 결정되어야 하는가에 대해 설명하는 이론인데요, 구매력 평가설이라고도 합니다.

구매력 평가설은 다시 절대적 구매력 평가설과 상대적 구매력 평가설로 나누어 집니다. 절대적 구매력 평가설은 (명목)환율이 두 나라 화폐의 구매력 차이를 반영하여 결정된다는 이론이고, 상대적 구매력 평가설은 (명목)환율의 변동은 두 나라 화폐 구매력 변동율 차이를 반영한다는 이론입니다.

상대적 구매력 평가는 절대적 구매력 평가를 명목 환율이 변동하는 상황으로 확장한 것이라고 볼 수 있습니다. 지금까지는 절대적·상대적 구매력 평가의 차이가 이해되지 않을 수도 있는데요, 예를 들어보면 쉽게 이해할 수 있을 것입니다.

절대적 구매력 평가 예

절대적 구매력 평가(구매력 평가설)에 따르면 환율은 두 나라 화폐의 구매력 차이를 반영해야 합니다. 구매력 차이는 공통의 상품 묶음(예를 들어, 소비자 물가지수를 계산할 때처럼 식료품, 의류, 주택, 교통, 통신 등의 재화 묶음)을 두 나라 화폐로 얼마를 지불해야 하는지를 통해 계산합니다.

구매력 차이를 반영하여 환율이 결정되는 과정은 다음과 같습니다. 예를 들어, 일상 생활에 필수적인 상품 묶음을 미국에서는 100달러를 주고 구입할 수 있지만, 한국에서는 100,000만 원이 드는 경우 (명목)환율은 100,000(월)÷100(달러)=1,000(원)으로 결정됩니다.

그런데 구매력 평가설에 따른 환율이 1,000원 이지만 실제 명목 환율은 다를 수 있습니다. 만약 실제 환율이 1,100원이라면 실제 명목 환율은 저평가되어 있다고 볼 수 있습니다.

구매력 평가에 의한 환율보다 명목 환율이 높은 경우 명목 환율이 저평가 되어 있다고 보는 것인데요, 이게 저평가인 이유는 다음과 같이 설명할 수 있습니다. 구매력 평가 관점에서 환율은 1,100원에서 1,000원으로 하락해야 합니다. 환율 하락은 원화 가치로 보면 원화 가치 절상이죠. 원화 가치가 절상(평가 상승)되어야 하니 현재 가치는 저평가된 상태입니다.

명목 환율이 구매력 평가 환율보다 큰 상태의 의미는 두 가지로 정리 되는데요, 다음과 같습니다.

- 원화 가치가 저평가 되어 있다.

- 국내 물가 수준이 비교 국가 물가 수준보다 낮다.

실제 명목 환율이 구매력 평가 환율과 괴리되는 경우가 많고 두 환율의 크기 차이가 의미하는 바는 위 2가지로 요약할 수 있지만, 구매력 평가설이 이야기 하는 것은 두 환율이 같아야 한다는 것입니다.

상대적 구매력 평가 예

상대적 구매력 평가는 두 국가간 물가 상승률의 차이(인플레이션률의 차이) 만큼 명목 환율이 변해야 한다는 이론입니다.

예를 들어, 명목 환율이 1,000원이고 미국 물가 수준이 100달러이며 한국 물가 수준이 100,000원인 상태에서 미국 물가가 104달러로 4% 상승하고 한국 물가가 107,000원으로 7% 상승 했다면 명목 환율은 7%-4%=3% 변해야 한다는 것이 상대적 구매력 평가입니다.

한국 물가가 미국 물가에 비해 3% 더 상승한 것은 한국 화폐의 구매력이 3% 감소(이는 원화 가치가 3% 하락한 것과 같습니다.)한 것입니다. 이를 반영하려면 명목 환율을 3% 상승해야 하죠. 즉, 두 나라의 인플레이션을 반영하기 위해서는 명목 환율이 1,000원에서 1,030원으로 상승해야 한다는 것이 상대적 구매력 평가설입니다.

구매력 평가 환율이란?

구매력 평가 환율은 국내 물가 수준을 해외 물가 수준으로 나눈 환율입니다. 앞에서 본 절대적 구매력 평가에 따른 환율이라고 보면 됩니다. 예를 들어 미국 물가 수준이 100달러 이고 한국 물가 수준이 110,000원이라면 구매력 평가 환율은 1,100원입니다.

일물일가 원칙과 빅맥지수

구매력 평가 환율과 비슷한 환율로 빅맥지수(Big Mac Index)라는 것이 있습니다. 여러 나라에서 해당 국가 통화 표시 가격으로 판매되는 빅맥 가격을 미국에서 판매되는 달러 표시 빅맥 가격으로 나눈 값을 빅맥지수라고 합니다.

빅맥지수는 일물일가(一物一價) 원칙과 구매력 평가를 반영한 환율입니다. 일물일가 원칙은 한 개의 상품에는 한 개의 가격만 있어야 한다는 원칙입니다.

일물일가가 지켜지지 않는다면, 예를 들어, 미국에서 판매되는 빅맥 햄버거의 원화 표시 가격이 5,000원인데 한국에서 5,000원이 아닌 6,000원에 판매되고 있다면 미국에서 빅맥 햄버거를 수입한 후 한국에서 팔면 1,000원의 이익이 생깁니다. (실제로는 운송비, 관세, 임금 차이 등이 모두 고려 되어야 이익 여부를 판단할 수 있지만, 일물일가 원칙 이해를 위해 단순화 하여 이런 비용은 없다고 가정했습니다.)

위와 같은 거래를 차익 거래라고 하는데요, 차익 거래를 통해 이익을 얻을 수 있는 이유는 일물일가 원칙이 지켜지지 않기 때문입니다. 일물일가 원칙 대로 미국이건 한국이건 가격이 같다면 차익 거래에 실익이 없어집니다.

빅맥지수와 구매력 평가 환율

빅맥 지수는 일물일가 원칙이 지켜지고 있다면 빅맥 햄버거 가격은 세계 어디서든 같아야 한다는 사실에서 출발합니다.

미국에서도 한국에서도 가격이 같아야 하기 때문에 한국에서의 빅맥 지수(구매력 평가 환율과 비슷함)는 ‘원화 표시 한국 빅맥 가격’÷’달러 표시 미국 빅맥 가격’로 계산됩니다.

2021년 1월 21일 시점 한국 빅맥 가격은 4,500원이고 미국 빅맥 가격은 5.66달러 였기 때문에 빅맥 지수는 4,500÷5.66≒795.05 입니다. 빅맥 지수를 발표하고 있는 이코노미스트(The Economist) 빅맥 지수 페이지를 보면 당시 한국의 실제 명목환율이 1,097.35원 이었으므로 원화 가치는 27.5% 저평가 되어 있다고 말하고 있습니다.

빅맥 지수는 구매력 평가 환율과 거의 같은데요, 거의 같다고 말하는 이유는 후자가 단일 가격을 비교하는 것이 아니라 물가 수준 전체를 비교한 것이기 때문입니다. 이 차이를 빼곤 계산 방식은 같습니다.

다시 빅맥 지수의 예로 돌아가서 원화 가치가 27.5% 저평가 되었다고 하는 이유를 설명하면 다음과 같습니다.

당시 실제 명목환율은 1,097.35원이었지만 빅맥 지수(구매력 평가 환율)는 795.05 였습니다. 구매력 평가설에 따르면 명목환율이 795.05 이어야 하므로 1,097.35원에서 795.05로 환율이 하락해야 하죠. 환율이 하락해야 한다는 건 원화 가치가 더 상승해야 한다는 의미이기 때문에 현재 원화 가치는 저평가 되어 있는 상태입니다.

실질환율과 구매력 평가

구매력 평가설에 따라 명목환율이 결정된다면 이때의 실질환율은 1입니다. 이는 실질환율 공식과 구매력 평가 환율 공식을 통해 자연스럽게 도출되는 결과입니다.

실질환율은 명목환율×(해외물가/국내물가)이고, 구매력 평가 환율은 ‘국내물가/해외물가’이므로 이 이론에 따라 명목환율이 결정된다면 실질환율 공식의 명목환율 자리는 (국내물가/해외물가)로 대체할 수 있습니다. 이 경우 실질환율은 1이 되죠.

그러나, 실제 현실에서 실질환율이 1인 경우는 거의 없습니다. 장기적으로는 1에 가까워 지지만 단기적으로는 1과 괴리되는 경우가 많은데요, 이는 아무래도 구매력 평가에 한계가 있기 때문일 것입니다.

구매력 평가설의 한계

구매력 평가에 따른 환율과 실제 환율에는 차이가 있습니다. 이론에 일정한 한계가 있기 때문에 차이가 일어난다고 볼 수 있을 것입니다. 한계로 생각할 수 있는 것들은 다음과 같습니다.

공통의 상품 묶음이 존재할 수 있을까?

구매력 평가에 따른 환율은 두 나라 간 공통의 상품 묶음을 설정하고 이 상품 묶음에 대한 가격 비율에 따라 결정됩니다.

그러나 문화적 차이, 생활 습관의 차이, 경제력 차이 등으로 인해 양국 간에 공통의 상품 묶음을 설정한다는 것은 비현실적입니다. 양국의 전반적인 물가 수준을 비교하기 위해서는 양국 간에 공통되는 상품 묶음을 설정해야 하는데, 상품 묶음에 포함되는 상품 구성에 차이가 생기기 때문입니다.

완전 대체재는 존재 하지 않는다

양국의 물가 수준을 비교하기 위해서는 불가피하게 완전 대체재가 존재한다고 가정합니다. 예컨대 독일의 벤츠 자동차와 현대 자동차가 완전 대체재라고 가정하죠. 그러나 누군가는 벤츠를 더 선호할 수 있는 법입니다. 벤츠와 현대 차를 완전 대체재라고 할 수는 없습니다.

비(非)교역재는 의외로 많다

구매력 평가는 교역재를 대상으로 할 때 의미가 있습니다. 타국에서 소비되는 제품이 자국에서도 소비될 수 있어야 물가 수준을 비교할 수 있으니까요.

그러나, 비(非)교역재는 많습니다. 주택, 건물, 토지, 서비스 업 등은 이동이 불가능합니다. 따라서 교역도 어렵죠. 다양한 비교역재의 존재는 구매력 평가가 놓치는 부분이 많다는 뜻입니다. 놓치는 부분이 많으니 실제 환율과 차이가 생길 수 밖에 없습니다.

물가만 고려

환율은 양국의 물가 수준 만을 반영하지는 않을 것입니다. 양국의 경제 생산 능력과 기술 수준도 반영할 것이고, 무엇보다 외환 시장에서의 수급에 영향을 받습니다.

또다른 예로 양국간의 소득 차이가 물가에 차이를 영향을 주는 경우도 물가 만을 고려할 때의 한계를 증명합니다. 소득이 낮은 국가의 물가 수준은 소득이 높은 국가의 물가 수준보다 낮은 경향이 있는데, 이때 물가만 보는 것은 두 국가의 차이를 제대로 보지 못한다는 문제가 있습니다.

구매력 평가의 한계에 대한 해석

지금까지 살펴본 한계 때문에 실제 현실에서는 구매력 평가 환율과 명목 환율에 괴리가 일어난다고 볼 수 있습니다. 그렇다면 구매력 평가는 쓸모가 없는 이론이라고 봐야 할까요?

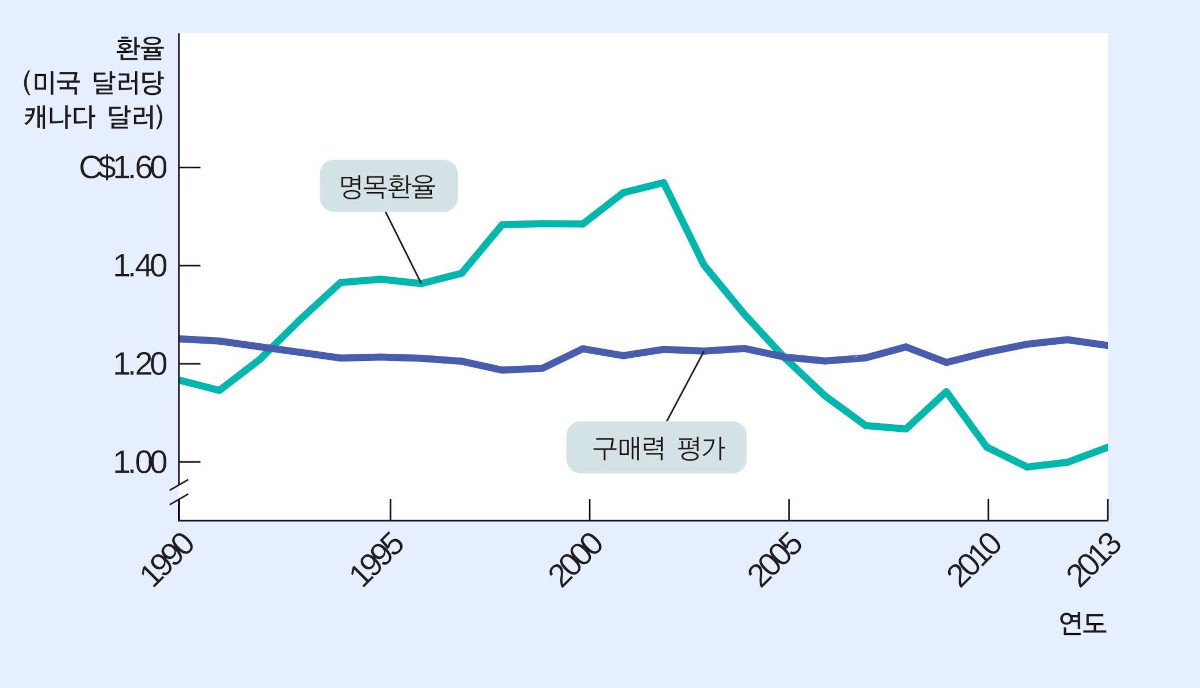

그렇지는 않습니다. 「크루그만의 경제학」 중 34장 개방경제 거시 경제학에 나오는 캐나다의 미국 달러 기준 명목 환율과 구매력 평가 환율을 비교한 그래프를 보면 쓸모가 있는 이론임을 확인할 수 있습니다.

위 그래프가 시사하는 점은 두 가지 입니다.

- 명목 환율은 변동이 심하지만 구매력 평가 환율을 중심으로 움직이는 모습을 보인다.

- 구매력 평가 환율은 변동이 심하지 않은데, 이는 미국과 캐나다의 인플레이션 율에 차이가 거의 없음을 반영하는 것이다.

이 두가지 사실에서 우리가 유추할 수 있는 것은 구매력 평가 환율 그대로 명목 환율이 결정되는 것은 아니지만, 명목 환율의 기준이 된다는 것입니다.

요약과 결론

구매력 평가는 양국의 구매력 차이(물가 수준의 차이)를 반영하여 (명목)환율이 결정된다는 이론입니다. 구매력 평가 환율은 원화 표시 국내 물가 수준을 해외 통화 표시 해외 물가 수준으로 나눈 환율입니다.

구매력 평가 환율 대로 환율이 결정되는 경우 실질환율은 1이 됩니다. 즉 명목 환율이 양국의 물가 수준을 반영하여 결정되는 것이죠. 양국 간에 공통의 상품 묶음을 가정하면 이 묶음을 구매하는 비용이 양국에서 같도록 명목 환율이 결정되는 것입니다.

그러나 구매력 평가설에는 몇가지 한계가 있어서 실질환율이 1이 되는 경우는 없다고 보아도 무방합니다. 구매력 평가설대로 (명목)환율이 결정되지는 않는다는 거죠. 다만, 장기적으로 구매력 평가설의 가정은 여전히 유효하고 명목 환율이 양국의 구매력 차이를 반영한다는 점을 부정할 수는 없다는 점도 기억해야 합니다.