금(Gold)을 독립적인 투자 수단으로 보는 것은 무리가 있습니다. 금을 더 좋은 값게 팔기 위해 사는 것은 분명 투자이긴 합니다.

그러나 금에 투자하는 전통적인 이유는 헤지(위험회피)이니 금 자체를 보고 투자 한다기 보다는 금이 아닌 다른 투자에서 생길 수 있는 위험을 회피하기 위한 하나의 수단으로 금에 투자하는 것이 보통입니다.

금 투자 시기로 언제가 좋은지는 금 투자는 일종의 헤지 수단이라는 점을 이해하면 알 수 있습니다.

금 투자 시기

금 시세는 물가 상승률(인플레이션율)의 변화, 달러화의 강세 여부 또는 미국 금리 인상 여부, 지정학적 리스크, 중국과 인도의 금 수요 변화와 관련이 있습니다.

인플레이션 율이 높을 때

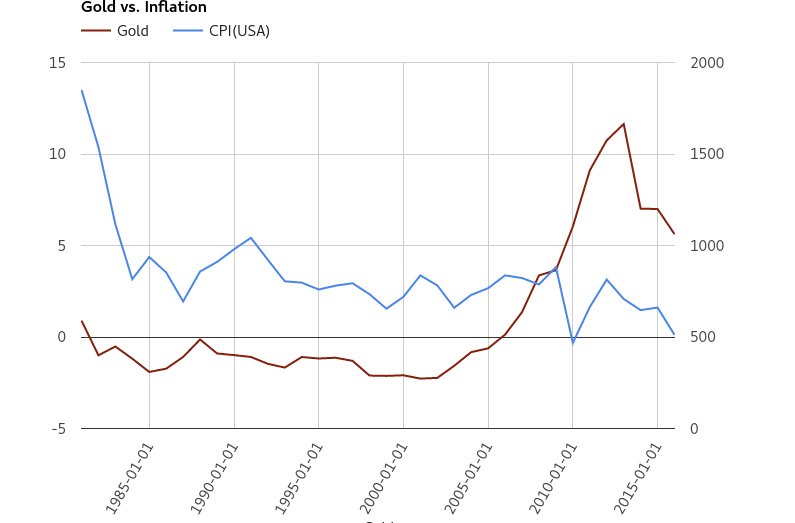

금 값(우측, 1온스당 미국 달러): Bundesbank Data Repository

위 그래프를 보면 인플레이션 율(물가상승률)과 금 값은 대략 같은 방향으로 움직이는 것을 확인할 수 있습니다. 물론 정확하게 일치하는 것은 아니고 2007년경부터 2011년까지 금 값이 비정상적으로 상승했다가 2013년~2014년에 급격하게 하락하는 것을 볼 수 있지만, 이전 기간에서는 대략 인플레이션 율이 오르면 금 값도 올랐다는 것을 확인할 수 있습니다.

(2007년부터 금 가격이 급격하게 올랐다가 2013년 경에는 뚝 떨어진 이유에 대해서는 잠시 후 중국 인도의 수요에 관한 섹션에서 알아보겠습니다.)

이처럼 인플레이션율과 금 값이 같은 방향으로 움직이는 것은 금에 투자 이유가 인플레이션으로 인해 화폐구매력이 떨어지는 것에 대비하기 위한 것이라는 것과 관계가 있을 것입니다.

물가 상승 대비 차원으로 금에 투자하는 것은 다음과 같은 상황에서 드러납니다.

예를들어 짜장면 가격의 흐름을 보면 1980년대에는 한 그릇에 1,000원 미만 이었지만, 지금은 5,000원은 주어야 짜장면 한 그릇을 먹을 수 있습니다.

짜장면 자체는 거의 변화가 없는데 가격은 오릅니다. 인플레이션(물가 상승) 때문에 돈의 구매력이 떨어져 더 많은 돈을 주어야 짜장면을 먹을 수 있게 된 거죠.

불가능 한 일이지만 1980년대의 짜장면 한 그릇을 보관할 수 있다면 지금도 여전히 짜장면 한 그릇을 먹을 수 있겠지요. 이 불가능한 일을 가능케 하는 것이 있으니 바로 금에 투자 하는 것입니다.

예컨대 1980년대의 어느 날 1,000원 어치 금을 사서 보관(투자) 했다가, 오늘 금을 팔면 (금 공급이 갑자기 확 준다든지 하는) 다른 요소가 개입되지 않는다면 대략 여전히 짜장면 한 그릇을 살 수 있는 돈을 마련할 수 있게 됩니다.

이렇게 본다면 금 수요는 인플레이션율이 높을 때 늘어 나는 경향이 있다는 것을 알 수 있습니다. 인플레이션에 따른 화폐 구매력 감소 위험을 금 투자로 헤지 하고 싶어 하는 사람이 늘어 나니까요.

반대로 지금처럼 인플레이션 율이 낮을 때는 금 수요가 줄어 들겠지요. 금 가격이 떨어질 가능성이 있는 겁니다.

달러화가 약세일 때

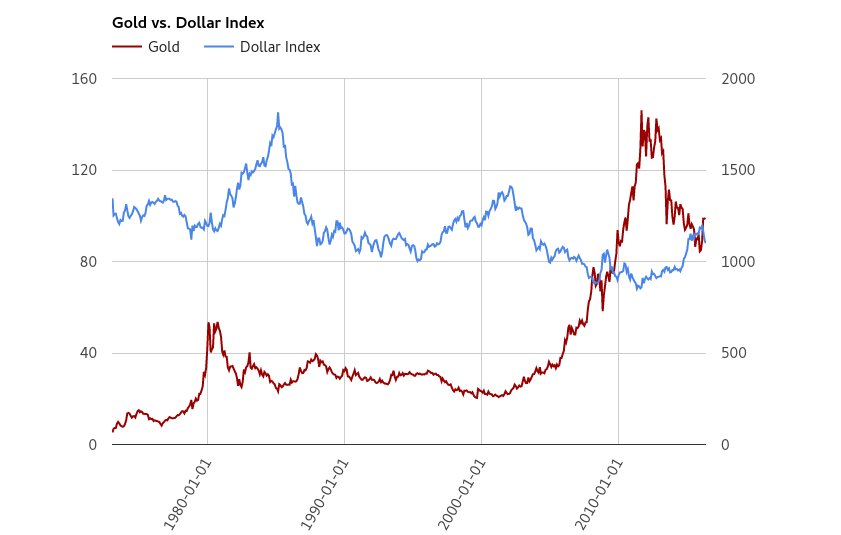

금 값(우측, 1온스당 미국 달러): Bundesbank Data Repository

위 그래프를 보면 정확하고 세밀한 상관관계가 있는 것은 아니지만 달러 인덱스의 번화와 금 값의 변화는 대략 반대 방향으로 움직이는 것을 확인할 수 있습니다.

대략 달러 가치가 약세일 때 (달러/원 환율로 치면 환율이 떨어질 때) 금에 대한 선호도가 높아지는 경향이 있는데요, 이유는 한편으로는 인플레이션과 비슷합니다. 인플레이션이 높게 진행되면 달러화가 약세로 돌어서는 것이 보통이니까요.

다른 한편으로는 금과 달러는 대체재 관계에 있다는 것을 통해서도 설명할 수 있습니다. 전 세계의 투자자는 금이나 달러 모두 안전자산으로 보는 경향이 있는데요, 달러화가 약세라면 안전 자산으로서의 달러에 대한 매력은 떨어지고 금에 대한 매력은 올라가게 됩니다.

그런데 미국이 금리를 인상한다면 금 시세는 어떻게 될까요?

미국 금리 인상은 달러화 강세로 연결됩니다. 미국 국채에 투자한다든지 하여 높은 금리를 받을 수 있으니 달러화 수요가 늘어나기 때문입니다. 대체재 관계에 있는 금에 대한 수요는 달러 수요에 밀리니까 금 시세는 떨어질 가능성이 높아집니다.

지정학적 리스크가 생길 때

중동지역 분쟁이나 2014년의 우크라이나 사태 같은 일이 벌어지면 금 값이 오르는 경향이 있습니다. 금은 안전자산이라는 인식 때문인데요, 전쟁과 같은 혼란 상황이라면 돈 보다는 금을 가지고 있는 것이 더 안전하다고 보기 때문일 것입니다.

중국과 인도의 수요가 늘어날 때

기본적으로 금 투자는 헤지 수단으로서의 투자이긴 하지만, 금 값의 변동은 결과적으로는 수요과 공급의 변화에 따라 일어 납니다.

중국사람과 인도 사람들은 헤지 수단이라는 것과 상관 없이 금을 참 좋아합니다. 중국과 인도 인구는 엄청 나죠. 중국과 인도의 금 수요는 전체 수요의 50%를 넘는다고 하니, 인도와 중국에서의 금 수요가 늘어나면 금 가격도 상승할 가능성이 있습니다.

앞에서본 그래프에서 보면 2007년에서 2011년까지 금 가격이 급격하게 상승하는 것을 볼 수 있었는데요, 이 시기는 미국에서 시작된 금융위기와 미국의 양적완화 시기와 겹치고 중국이 자신의 외환보유고를 다변화 하기 위해 금 보유를 늘릴 것이라는 소문이 났던 시기와도 겹칩니다.

2013년 이후 금 값이 추풍낙엽처럼 떨어진 시기는 미국의 테이퍼링(양적완화 중지)시기와 인도와 중국의 금 수요가 떨어진 시기와도 겹칩니다.

금 투자시기로 좋은 때를 요약하면, 인플레이션 율이 높을 것으로 예상되고 달러화 약세가 점쳐지며 인도와 중국의 금 수요가 늘어날 때라고 할 수 있습니다. 또한, 국지적인 전쟁이 일어날 때 단기적으로 금 투자를 고려해 볼 수 있습니다.

그러나 미래에 대한 예상은 여러 변수가 종합적으로 작용하여 일어나므로 정확하게 예측하는 것은 불가능합니다. 금 투자시기를 고려할 때 앞에서 예로 든 몇 가지 요소들은 참고용으로 받아 들이시기 바랍니다.