분산투자와 관련해서두 가지 오해가 있다.

첫째는 분산투자가 수익을 더 많이 내기 위한 것이란 오해고 둘째는 분산투자 방법은 전체 투자금을 쪼개어 여러 개의 주식에 나누어 투자하는 것이라고 생각하는 오해다.

수익 추구가 목적이라면 분산투자 보다는 집중투자

굴릴 수 있는 돈이 많지 않은 일반 투자가가 투자를 통해 많은 돈을 벌 수 있는 방법은 집중투자다. 수익 가능성이 높은 주식에 모을 수 있는 돈을 최대한 모아 투자를 해야 수익이 높아지는 것은 당연하다.

짭짤한 정도의 수익이 아니라 큰 수익을 위해서라면 집중투자 또는 다른 말로 ‘몰빵’ 하는 것이 합리적이다. 수익이 나는 곳에 집중해서 투자를 해야 더 많은 수익을 얻을 수 있으니까. 물론, 문제가 하나 있다. 바로, 투자 금액을 날릴 위험 또한 높다는 것.

투자는 기대 수익만 보는 것이 아니라 위험도 고려하는 것이라는 점은 기대 수익은 엄청 높지만 참가비는 아주 낮아야만 게임에 참가하는 상트 페테르부르크의 역설에서도 확인할 수 있다.

투자 금액을 잃을 위험이 높다면 기대하는 수익이 투자 금액보다 더 높다 하더라도 투자를 망설이는 건 인간의 본성이다. 이런 본성에서 나온 과학적인 투자 방법이 바로 분산투자다.

수익을 더 많이 내기 위한 목적에만 초점을 맞추는 것이 아니라, 수익을 가능한 한 높게하되 위험은 가능한 한 낮게 할 수 있도록 투자 하는 것이 분산투자다.

수익은 가능한한 높게 위험은 될수록 낮게 포트폴리오를 구성하는 것이 분산투자다.

포트폴리오의 사전적 의미는 ‘작품 모음집’ 으로 디자이너가 자신의 경력을 알리기 위하 자신이 만든 작품을 모아 놓아 것이다. 투자에서 포트폴리오는 여러 개의 주식에 투자한 모음 또는 주식, 채권, 부동산, 환율 등의 여러 투자안에 투자한 모음이다.

한 개의 주식에만 투자 하는 것이 아니라 최소한 두 개 이상의 주식에 투자했다면 포트폴리오는 만들었지만 분산투자를 했다고 확실하게 말할 수는 없다. 왜냐하면 위험을 낮추었는지는 알 수 없기 때문이다.

분산투자는 여러 개의 투자안에 투자함으로써 포트폴리오를 만드는 것에서 끝나지 않는다. 포트폴리오의 위험도 낮추어야 분산투자를 했다고 할 수 있다.

포트폴리오 위험을 낮추기 위한 방법으로 두 가지를 쓰는데 1)상관관계가 낮은 투자안들에 투자 하는 것이고 2)가능하면 많은 투자안들에 투자 하는 것이다.

분산투자 방법 1): 상관계수가 낮은 투자안

투자안에 대한 위험은 표준편차로 측정하는데, 표준편차는 실제 수익이 기대 수익과 얼마나 차이가 날 것인가를 의미한다. 표준편차가 크면 위험이 큰 것이고 표준편차가 낮으면 위험도 낮은 것으로 해석한다.

표준편차는 분산(variance)의 양의 제곱근이므로 표준편차를 계산하기 위해서는 분산(variance)을 먼저 계산해야 한다. 해서 표준편차 대신 분산(variance)을 써서 분산(variance)이 크면 위험이 크고 분산(variance)이 낮으면 위험도 낮다고 할 수 있다.

여기서 분산(variance)은 분산투자의 분산(divesification)과는 다른 개념이다. 분산투자는 diversified investment를 번역한 것인데, 이를 ‘다양하게 투자하기’ 같은 식으로 번역하기가 애매해서 분산투자로 번역한 것으로 추정된다.

포트폴리오의 분산(variance)은 수학적으로 포트폴리오에 들어 있는 개별 투자안의 분산과 투자 비중 그리고 공분산으로 구성되어 있다. 그리고 공분산의 크기는 두 투자안의 상관계수와 표준편차로 결정된다.

포트폴리오의 위험을 낮추려면 투자 비중을 조절하거나 분산(variance)이 낮은 투자안들만 골라도 되지만 그렇게 하면 기대 수익도 낮을 수 있기 때문에 공분산이 낮은 투자안들에 투자하는 것이 보통이다. 공분산 크기를 낮추려면 상관계수가 낮은 투자안을 고르면 된다.

결국 포트폴리오의 위험을 낮추기 위해서는 상관계수가 낮은 투자안으로 구성하는 것이 중요하다. 상관계수는 -1에서 1까지의 값을 가지는데, 상관계수가 -1과 가까운 투자안들에 투자하면 포트폴리오의 위험을 낮출 수 있다.

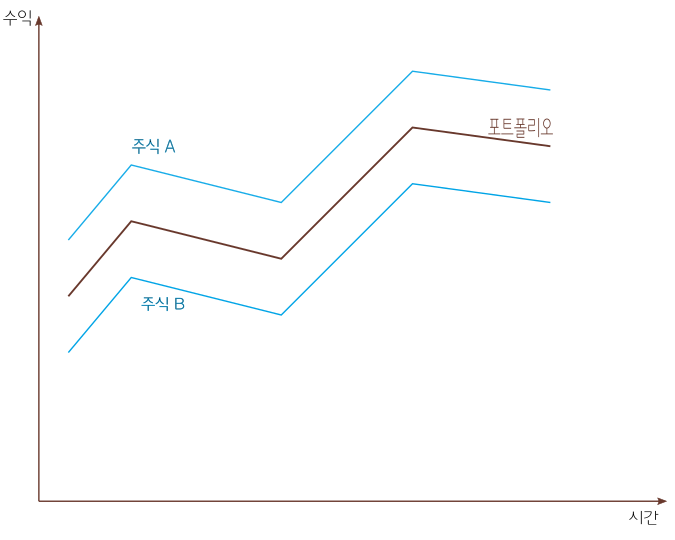

상관계수가 1인 두 개의 주식 50%씩 투자한다면 아래와 같은 포트폴리오의 수익을 보여 준다. 주식 A와 주식 B가 움직이는 그대로 포트폴리오 수익도 움직이므로 위험 감소효과가 전혀 없다. 이 경우 차라리 투자금 전체를 주식 A에 투자하는 것이 더 나으니 제대로 된 분산투자라고 할 수 없다.

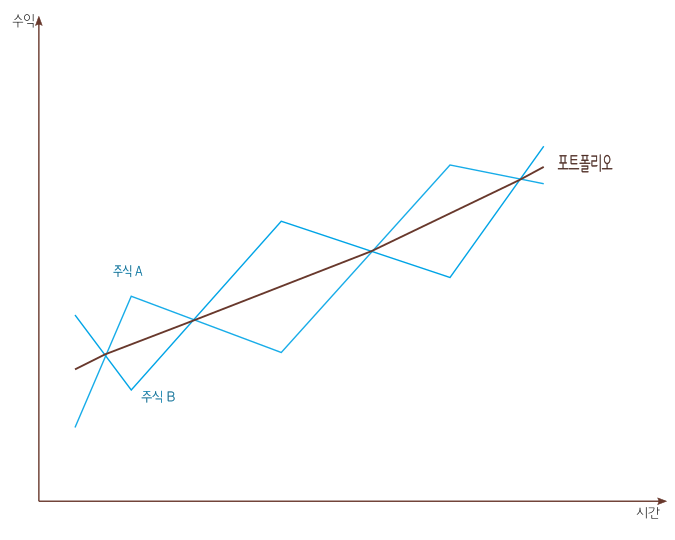

상관계수가 -1에 가까운 두 개의 주식으로 포트폴리오를 구성하면 아래와 같이 우상향하는 포트폴리오 수익을 얻을 수 있다. 물론, 상관계수가 -1에 가까운 주식들로 포트폴리오를 구성했다고 해서 항상 우상향 하는 포트폴리오 수익을 얻게 되는 것은 아니지만, 위험을 줄일 수 있는 것은 분명하다.

바로 위 그래프에서 볼 수 있는 것처럼 상관계수가 -1인 경우 두 투자안이 서로 반대 방향으로 움직인다. 주식 A가 상승하는 경우 주식 B는 하락하는 식이다. 따라서 굳이 상관계수를 계산하지 않더라도 서로 반대 방향으로 움직이는 주식 또는 투자안을 골라 투자함으로써 제대로 된 분산투자를 할 수 있다.

분산투자 방법 2): 비체계적 위험 줄이기

상관계수가 -1이거나 -1에 가까운 투자안을 찾기가 힘들다면, 상관계수 따위는 신경 쓰지 않아도 위험을 줄일 수 있는 방법이 있다.

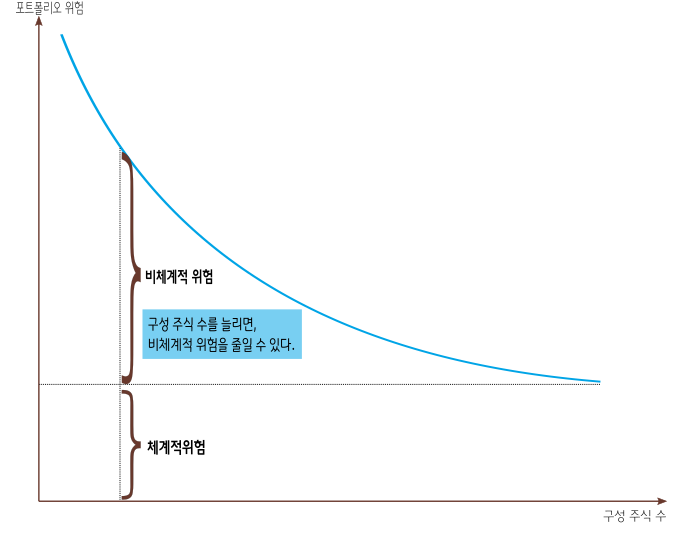

바로 포트폴리오의 구성자산 수를 늘리는 것이다. 주식 투자를 예로 든다면, 많은 종목의 주식에 투자하는 것이다. 아래 그래프에서 볼 수 있는 것처럼 포트폴리오 위험은 체계적 위험과 비체계적 위험으로 구성되어 있는데, 구성 종목 수를 늘리면 늘릴수록 비체계적 위험은 줄어든다.

KOSPI에 포함된 종목에 모두 투자한다면 비체계적 위험은 거의 없어 진다. 비체계적 위험은 개별 주식과 관련이 있는 위험인데 구성 종목 수를 늘리면 서로 상쇄되어 없어지기 때문이다.

물론, KOSPI에 포함된 모든 종목에 투자할 수는 없다. 그러나 그렇다고 해서 방법이 없는 것은 아닌데, KODEX 200이나 TIGER 200 같은 ETF에 투자하면 KOSPI의 대표적인 200개 종목에 투자한 것과 같은 효과가 있어 비체계적 위험을 상당수 줄일 수 있다.

위 그래프에 표시된 체계적 위험은 개별 주식이 아니라 호황·불황 같은 시장 상황에 따른 위험이다. 체계적 위험은 분산투자로도 줄일 수 없다.

결국 분산투자 방법은 구성종목수를 늘리거나 (KODEX 200이나 TIGER 200같은 시장 지수를 따르는 ETF에 투자하거나) 상관계수가 -1인 투자안들에 투자 함으로써 비체계적 위험을 줄이는 것이다.

분산투자를 하더라도 체계적 위험은 없어지지 않는데, 투자를 하는 이상 어쩔 수 없는 일이다.