4% 인출 법칙은 노후 대비 자금을 인출해서 사용할 때 자금 소진 걱정 없이 인출할 수 법칙입니다.

노후 자금에서 매달 또는 매년 얼마의 비율로 인출하면 중간에 노후 자금이 바닥나는 일없이 인출할 수 있는가를 알려 주는 법칙이죠.

노후 대비 자금 인출시 고려할 문제

노후 자금 인출액은 총액을 자신의 남은 기대 수명으로 나눈 금액 만큼 매년 인출하면 되지 않냐고 생각할 수 있습니다.

예를 들어, 준비한 노후 자금이 6억 원이고 퇴직 후 30년을 더 산다고 가정할 경우, 6억 원을 30년으로 나눈 금액인 2천만 원을 매년 인출하면 된다고 생각하는 거죠. 그러나 이런 식으로 노후 자금 인출액을 계산하는 건 인플레이션을 고려하지 않는 실수입니다.

30년 이란 긴 시간입니다. 2021년 현재 짜장면 한 그릇에 5,000원 정도 하지만 30년 전인 1991년에는 1,500원 정도 했던 것을 감안하면, 노후 자금 인출액은 인플레이션으로 인한 생활비 상승을 고려해야 합니다.

4% 인출 법칙이란 무엇인지를 설명하면서 노후 자금을 인출할 때 고려해야 할 요소들을 알아 보겠습니다.

4% 인출 법칙이란?

노후 대비 자금을 사용하면서 노후 생활을 할 때 고려해야 할 요소는 4가지입니다.

첫째는 은퇴 시점까지 모아 놓은 돈은 이후 소득이 없기 때문에 인출해서 사용하면 할수록 줄어든다는 점이고,

둘째는 노후 대비 자금은 줄어들기는 하지만 은퇴 계좌에 넣어 두고 관리함으로써 남은 금액에 대해 수익과 이자를 낼 수 있다는 점이며,

셋째는 앞에서도 언급했지만, 노후 생활 자금은 인플레이션을 고려해야 한다는 점이고,

넷째는 은퇴 후 사망할 때까지의 기간입니다.

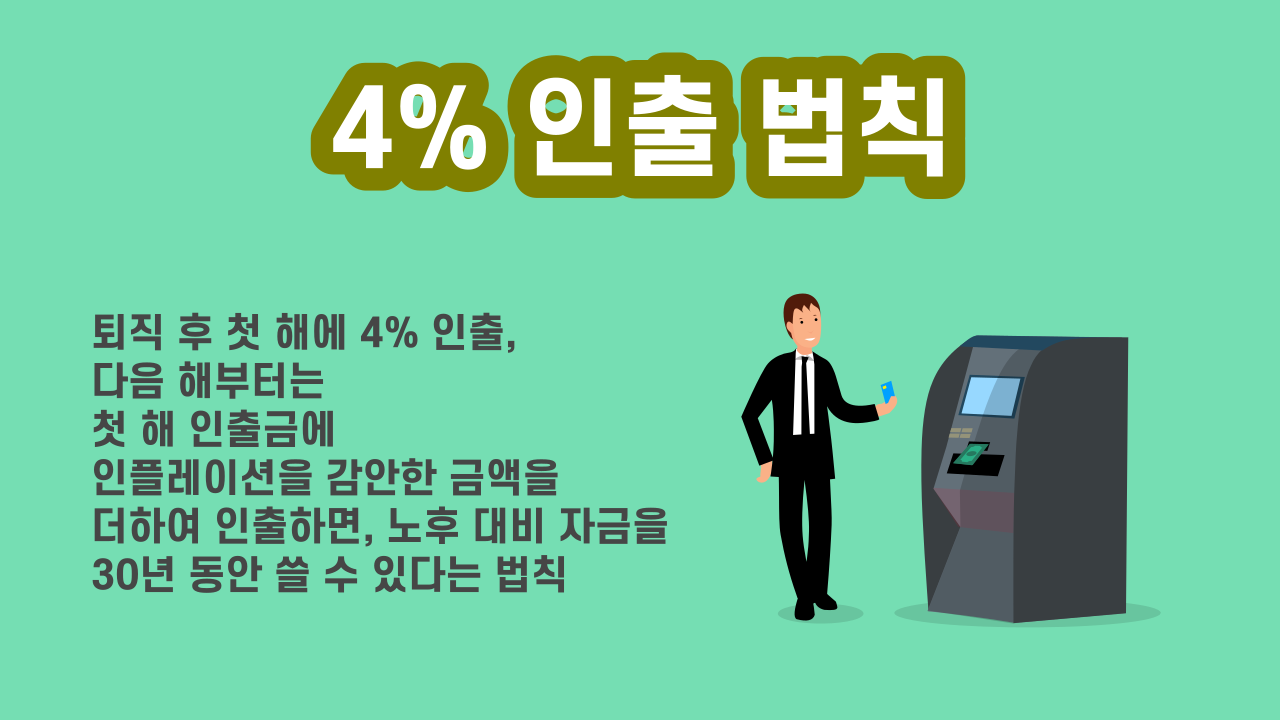

4% 인출 법칙은 은퇴 후 첫 해에는 노후 대비 자금의 4%를 인출하고, 이후에는 매년 인플레이션 율 만큼 증액하여 인출하면 30년 정도를 노후 대비 자금의 고갈 없이 사용할 수 있다는 법칙입니다.

예를 들어, 인플레이션 율이 2%이고 노후 대비 자금이 6억 원이라면 은퇴 첫 해에는 6억 원의 4%인 2천 4백만 원, 다음 해는 2천4백만 원의 1.02%인 2천4백4십8만 원, 세번 째 해에는 2천4백4십8만 원의 1.02%인 2천4백9십4만9천6백 원을 인출하는 식으로 30년 정도를 노후 대비 자금에서 인출할 수 있게 됩니다.

4% 인출 법칙은 어떻게 만들어 졌나?

4% 인출 법칙은 미국 재무 분석가 윌리엄 벤젠(William Begen)이 미국 주식과 채권 시장의 1926년부터의 평균 수익률을 고려하여 1994년에 발표했습니다.

2018년에는 1994년 이후의 자료를 추가로 고려하여 레딧에 수정된 연구 결과를 발표했는데요, 은퇴 후 30년을 더 산다는 가정은 그대로 두고 2018년까지의 자료를 고려하여 4%가 아니라 4.5% 인출 법칙으로 수정했고,

은퇴 후 40년 생존을 가정하면, 4.2%, 45년 생존을 가정하면 4.1% 인출을 가정하면 된다고 가정했습니다.

4% 인출 법칙 관련 주의해야 할 내용

4% 인출 법칙은 수학 공식과 같은 정교한 법칙은 아닙니다. 대략적인 가이드 라인을 제시해 주는 법칙일 뿐입니다.

4% 인출 법칙을 이용하면 어떤 경우에도 준비한 노후 대비 자금을 30년 동안 쓸 수 있다는 것은 아닙니다. 상황에 따라 30년이 넘을 수도 있고 그 반대일 수도 있습니다.

내일 일도 알 수 없는데 은퇴 후의 일을 예측한다는 건 불가능합니다. 따라서 4% 인출 법칙을 맹목적으로 적용하기 보다는 지혜롭게 적용할 필요가 있습니다. 몇 가지 주의할 점을 정리하면 다음과 같습니다.

- 4% 인출 법칙은 노후 대비 자금을 주식과 채권에 투자하는 것을 가정한 법칙입니다. 채권 비중을 늘린다든지, 주식과 채권에 분산 투자 하지 않고 예금으로 넣어 둔다든지 하면 은퇴 후 첫 해 인출 비율은 4%가 아니라 더 낮은 비율을 적용해야 합니다.

- 4% 인출 법칙은 미국 주식·채권 시장을 기준으로 나온 법칙이라는 점도 고려해야 합니다. 우리나라 시장은 미국보다는 변동성이 더 높기 때문에 인출 비율을 좀 더 보수적으로 낮출 필요가 있습니다.

- 은퇴 후의 생활은 어떤 해는 생활 자금이 많이 필요할 때도 있고 어떤 해는 조금 덜 들어도 되는 식으로 진행됩니다. 4% 인출 법칙은 이를 고려하지 않고 매년 일정한 금액(인플레이션을 고려하여 일정 정도 증액되는 금액 포함)을 인출하는 것이기 때문에 실제의 노후 생활과 맞지 않는 측면이 있습니다.

4% 인출 법칙 활용에 대하여…

이상의 점들을 고려한다면 4% 인출 법칙은 맞을 수도 있고 틀릴 수도 있는 법칙입니다. 그러나 4% 인출 법칙이 고려할 필요가 전혀 없는 쓸모 없는 법칙인 것 같지는 않습니다.

노후 대비 자금을 얼마나 인출해가며 생활할 것인가를 결정할 때 참고할 수 있는 것은 분명합니다.

4% 인출 법칙은 은퇴 후 초창기에 얼마를 인출하는가에 따라 향후 인출 가능 금액과 기간이 영향을 받습니다. 초창기에 많은 금액(또는 높은 비율의 금액)을 인출하면 노후 대비 자금이 생각보다 빨리 소진되겠지요.

또한 퇴직 후 초창기에 주식·채권 시장이 불황이거나 1970년대 초반에 있었던 경우와 같은 높은 인플레이션을 만난다면 아마도 이후 시기에 인출 금액을 줄여야 하는 불상사가 생기게 됩니다.

퇴직 후 초반 시기에 이와 같은 불황이나 높은 인플레이션 시기를 만나는 불운을 피한다면 노후 대비 자금을 매년 얼마나 인출할 것인가를 결정할 때 4% 인출 법칙은 참고할 만합니다.

4% 인출 법칙 자체는 간단합니다. 퇴직 후 첫 해에 노후 대비 자금의 4%를 인출하여 사용하고 그 다음 해부터는 첫 해에 인출한 금액에 인플레이션 율을 감안한 금액을 더하여 인출하는 것입니다.

4% 인출 법칙은 노후 대비 자금을 주식과 채권에 분산 투자하는 것이므로 인출 가능 기간은 두 가지에 영향을 받습니다. 즉, 퇴직 후 주식·채권 시장의 흐름과 인플레이션 정도에 영향을 받습니다.

주식·채권 시장과 인플레이션 흐름을 정확하게 예측하는 건 불가능하죠. 다만 미국의 과거 사례에 적용해 보았더니 4% 인출 법칙을 통해 최소 30년 정도를 쓸 수 있더라는 것이 4% 인출 법칙입니다.

미국 사례를 적용한 것이니 우리나라와는 다를 것입니다만, 노후 자금을 어떻게 쓸 것인가를 결정할 때 참고할 만은 하다고 봅니다.